PAM, TAM, SAM, SOM — что это и как рассчитать объём рынка

Неверная оценка объёма рынка — одна из частых ошибок в бизнес-стратегии.

Модель PAM–TAM–SAM–SOM помогает точно определить потенциал, спрогнозировать выручку и приоритизировать сегменты.

В статье — логика модели, формулы, примеры расчёта и практический шаблон — для тех, кто работает с реальными данными.

Что такое PAM, TAM, SAM, SOM — и зачем бизнесу их считать

PAM, TAM, SAM, SOM — это логическая модель оценки объёма рынка.

Она помогает не просто прикинуть «размер пирога», а аргументировать стратегию: от масштабов до приоритетов.

Оценка ёмкости рынка — обязательный этап для запуска продукта, привлечения инвестиций и расчёта выручки. Но считать рынок «на глаз» — путь к ошибке. Модель PAM–TAM–SAM–SOM позволяет разложить рынок на уровни и сузить фокус до реально достижимой доли.

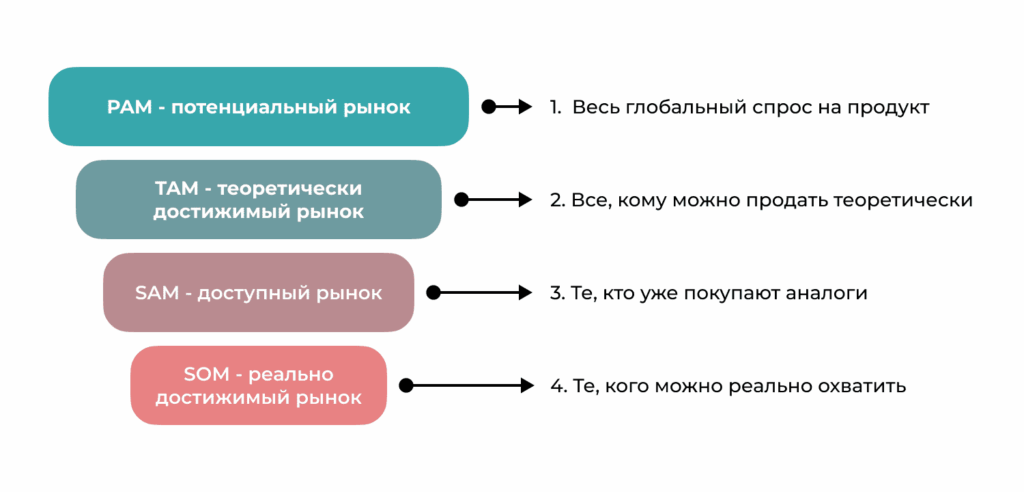

- PAM (Potential Available Market) — максимально возможный объём рынка: глобальный спрос без ограничений, включая неосвоенные сегменты.

- TAM (Total Addressable Market) — теоретически достижимый рынок: все, кто потенциально может купить продукт в текущих условиях.

- SAM (Serviceable Available Market) — доступный рынок: та часть TAM, которую можно охватить с учётом каналов, модели и ресурса.

- SOM (Serviceable Obtainable Market) — реально достижимый сегмент: ваша реальная доля при текущей стратегии и уровне конкуренции.

Каждый уровень вложен в предыдущий. Это не просто иерархия, а логика стратегического мышления: от видения к верифицированным действиям.

На практике для оценки SAM и SOM недостаточно только отчётов и статистики — нужны живые данные. «Анкетолог» решает эту задачу: через быстрые опросы вы получаете валидные цифры спроса и сегментации, которые можно сразу использовать в расчётах.

Как рассчитать PAM, TAM, SAM, SOM: пошаговая схема

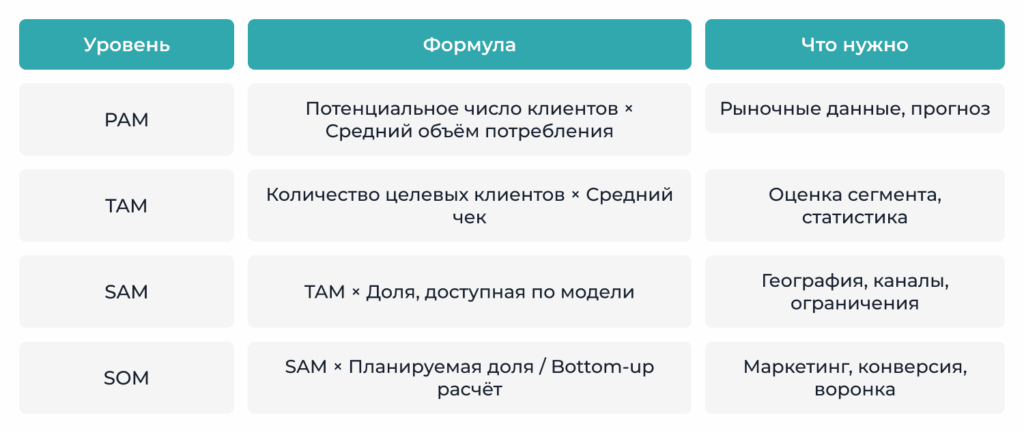

Методика оценки объёма рынка опирается на логику сужения: от теоретического спроса к реально достижимому сегменту. Ниже — базовый алгоритм и переменные, которые понадобятся на каждом этапе.

📌 Шаг 1. PAM — потенциальный рынок

Формула:

PAM = Общее количество потенциальных потребителей × Средний объём потребления

Пример: рынок онлайн-образования в РФ — все взрослые пользователи, потенциально заинтересованные в обучении. Без фильтра по доходу или региону. В расчёт PAM входит общее число взрослых с доступом к интернету и интересом к саморазвитию, независимо от платёжеспособности и привычек потребления.

📌 Шаг 2. TAM — теоретически достижимый рынок

Формула:

TAM = Количество клиентов в целевом сегменте × Средний чек

Пример:

Допустим, вы предлагаете онлайн-сервис для проведения маркетинговых опросов.

По отраслевым оценкам, в РФ — около 200 000 компаний, регулярно занимающихся маркетингом.

Средняя стоимость одного исследовательского проекта — 100 000 ₽.

Тогда:

TAM = 200 000 × 100 000 = 20 млрд ₽ в год

Это ваш теоретически достижимый рынок, если охватить всех потенциальных клиентов в сегменте.

📌 Шаг 3. SAM — обслуживаемый рынок

Формула:

SAM = TAM × Процент, доступный с учётом модели, каналов и географии

Продолжаем наш пример:

Ваш сервис работает только онлайн и ориентирован на малый и средний бизнес в крупных городах.

По оценкам, доля таких компаний составляет около 20 % от общего числа в TAM.

Тогда:

SAM = 20 млрд ₽ × 0,2 = 4 млрд ₽ в год

📌 Шаг 4. SOM — реально достижимая доля

Формула (Top-down):

SOM = SAM × Планируемая доля рынка

Формула (Bottom-up):

SOM = Кол-во клиентов × Средний чек

Продолжение примера:

У вас есть ресурсы на привлечение 1 000 клиентов в первый год, при среднем чеке 100 000 ₽.

- Bottom-up расчёт:

Потенциальная выручка = 1 000 × 100 000 = 100 млн ₽

SOM как доля рынка = 100 млн / 4 млрд = 2,5 % от SAM - Top-down расчёт:

Планируемая доля рынка — 2,5 % от SAM

→ SOM = 4 млрд × 0,025 = 100 млн ₽

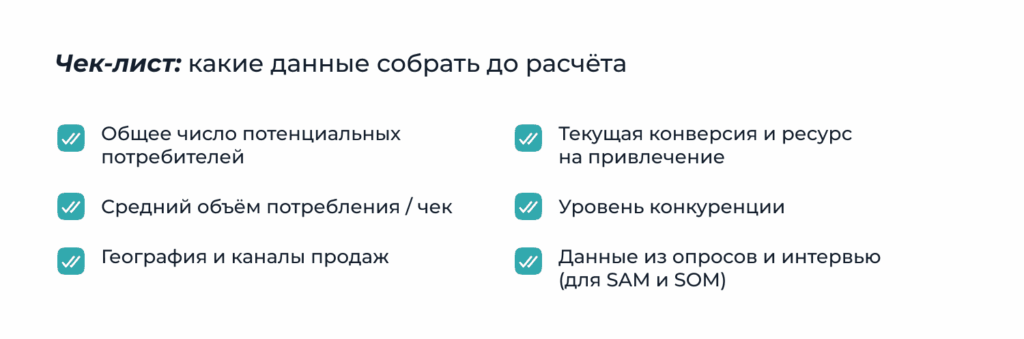

✅ Чеклист: какие данные собрать до расчёта

- Общее число потенциальных потребителей

- Средний объём потребления / чек

- География и каналы продаж

- Уровень конкуренции

- Текущая конверсия и ресурс на привлечение

- Данные из опросов и интервью (для SAM и SOM)

Где брать данные для расчёта объёма рынка

Источники данных определяют до 80 % точности прогноза. Ошибка здесь — ошибка во всей модели.

Даже точные формулы не работают, если входные данные неточны. Перед расчётом TAM, SAM и особенно SOM важно собрать верифицированную информацию. Ниже — список источников и их типовая роль в модели.

📌 Внешние источники:

- Госстатистика

- Профильные отчёты

- Аналитика маркетплейсов и агрегаторов

- Конкурентные исследования и обзоры

📎 Используются для оценки PAM и TAM — общей ёмкости и ширины рынка.

📌 Внутренние данные компании:

- CRM и продажи

- Поведенческие данные пользователей (веб-аналитика, воронки, clickstream)

- Конверсия по каналам

📎 Позволяют скорректировать TAM и особенно SOM.

📌 Данные из опросов:

- Проверка гипотез спроса

- Выявление платящего сегмента

- Уточнение барьеров и предпочтений

📎 Критично для SAM: определить, кто уже покупает, как часто, сколько платит.

📎 Как помогает «Анкетолог»:

Сервис позволяет:

- Запустить онлайн-опрос от 24 часов

- Получить данные от целевых респондентов с нужным опытом

- Быстро сегментировать аудиторию по критериям SAM/SOM

- Выгрузить данные в формат, готовый к расчётам

📎 Альтернатива опросу:

Если нет ресурсов на запуск исследования — используйте магазин исследований «Анкетолога».

В нём собраны готовые отчёты по ключевым отраслям. В каждом:

- репрезентативная выборка (от 1 200 респондентов),

- данные по потреблению, мотивации и барьерам,

- визуализация, аналитика, регулярное обновление.

Это быстрый способ получить базу для расчёта TAM и SAM — без долгих согласований и найма подрядчиков.

📍 Итог: чтобы оценка SAM и SOM была точной, нужны данные от реальных представителей вашей аудитории. Онлайн-опросы позволяют собрать эту информацию напрямую — о поведении, готовности платить и частоте потребления.

Как проверить расчёты TAM/SAM/SOM через исследования

Модель рынка без валидации — это гипотеза. А с реальными данными — аргумент для стратегии и инвесторов.

После построения модели важно ответить на главный вопрос: насколько цифры отражают реальность? Расчёт TAM или SAM, сделанный только на базе теории и отчётов, — это всегда допущение. Чтобы перейти от предположений к подтверждённым данным, нужна валидация — через исследования.

Самый доступный и быстрый способ — опрос целевой аудитории.

О чём можно спросить:

- Пользуются ли респонденты аналогами?

- Сколько тратят на решение задачи?

- Какие барьеры мешают использовать продукт?

- Какие каналы воспринимают как надёжные?

Эти ответы позволяют:

- Скорректировать оценку SAM (фактический платящий сегмент)

- Уточнить SOM (конверсия из намерения в покупку)

- Обосновать модель роста в презентации для инвесторов

Как рассчитать объём рынка: подходы для B2B и B2C

Методика одна, но переменные и источники данных — разные.

Понимание логики расчёта под вашу модель — ключ к реалистичной стратегии.

Модель PAM–TAM–SAM–SOM применима и в B2B, и в B2C, но способ оценки и глубина проработки отличаются.

🧱 В B2B-сегментах:

- PAM чаще всего совпадает с TAM и оценивается через число компаний в отрасли или нише.

- TAM = количество компаний в целевом сегменте × средний контракт / LTV (Lifetime Value, то есть пожизненная ценность клиента).

- SAM сужается по критериям: регион, бюджет, доступ к ЛПР.

- SOM зависит от: длины сделки, конверсии воронки, бюджета на привлечение.

Источники данных:

- ЕГРЮЛ / СПАРК

- Отраслевые справочники

- CRM, cold outreach

- B2B-опросы (в т.ч. через «Анкетолог»)

🛒 В B2C-моделях:

- PAM — потенциальный охват всех пользователей (например, все молодые родители в РФ).

- TAM — те, кто в принципе покупает подобные товары/услуги.

- SAM — те, кто покупает в вашем канале (онлайн/офлайн) и ценовом сегменте.

- SOM — реально достижимая аудитория с учётом охвата, узнаваемости, конверсии.

Источники данных:

- Госстатистика, онлайн-панели

- Веб-аналитика, поведенческие данные

- Рынки / категории в e-commerce

📌 Важно:

- В B2B расчёт строится «снизу вверх»: от числа сделок и длины цикла.

- В B2C — чаще «сверху вниз»: от общего охвата к фильтрации по сегментам.

📎 Опросы особенно важны в B2C. Они позволяют уточнить SAM и SOM в быстро меняющихся потребительских рынках, где «официальных цифр» просто нет.

Типичные ошибки при расчёте объёма рынка

Ошибиться в расчётах — значит опереться на иллюзию. Стратегия, построенная на неверных цифрах, рассыпается первой.

Даже формально верные расчёты TAM или SAM не гарантируют, что стратегия устойчива. На практике встречаются повторяющиеся ошибки — особенно в стартапах и быстрорастущем бизнесе. Ниже — список ключевых рисков.

❌ Анти-чеклист ошибок

- Переоценка PAM или TAM

Берут всю категорию (например, весь онлайн-ритейл), не учитывая, что продукт релевантен только части сегмента.

Пример: считают весь рынок e-commerce, хотя продукт подходит только для продавцов цифровых услуг. - Игнорирование реалий доступа

Не учитываются ограничения каналов, географии, юридических барьеров → завышенный SAM.

Пример: SaaS-платформа рассчитана на международный рынок, но юридически пока работает только в РФ. - Отсутствие подтверждённых данных

Модель построена на предположениях — без опросов, без аналитики, без рынка.

Пример: TAM основан на «ощущении», что продукт нужен «всем», без сегментации или исследований. - Нереалистичный SOM

Прогноз захвата 10-20% рынка в первый год — не стратегия, а фантазия. Без учёта конкуренции, маркетингового бюджета, LTV/CAC.

Пример: стартап с нулевым бюджетом планирует занять 15% от рынка B2B-обучения за 6 месяцев. - Смешение методов расчёта

Используется top-down для PAM, но bottom-up для SOM — при этом переменные не согласованы, и оценки не сходятся.

Пример: TAM посчитали по отчётам, а SOM — по своей CRM, но воронка в 5 раз уже, и доли не бьются. - Устаревшие или нерелевантные источники

Оперируют данными пятилетней давности, неактуальной статистикой или отчётами из других стран.

Пример: при расчёте TAM используют отчёт 2018 года по США для вывода на рынок в Казахстане в 2025.

✔️ Как избежать:

- Использовать комбинированную методику (top-down + bottom-up)

- Валидировать ключевые показатели через опросы и сегментный анализ

- Документировать источники и допущения для каждого уровня

- Проверить SOM через реальные воронки и исторические показатели

Как использовать расчёты PAM–TAM–SAM–SOM

Расчёт объёма рынка — это рабочий инструмент, ценность которого раскрывается в решениях: инвестициях, приоритизации и планировании.

Правильно рассчитанные PAM, TAM, SAM, SOM — это логика, на которой строится стратегия: от выхода на рынок до финансового моделирования и фандрайзинга.

Вот как использовать модель в реальных задачах:

📌 1. Привлечение инвестиций

TAM и SAM — это аргументы, почему рынок значим, а выручка масштабируема. SOM — индикатор реалистичности: если он подтверждён, это снижает риски для инвестора.

📌 2. Планирование роста

SOM помогает задать обоснованные цели по выручке. Понимание SAM позволяет приоритизировать сегменты и выбрать каналы, где ROI выше.

📌 3. Выход на рынок

Расчёт TAM и SAM показывает, где есть смысл запускаться в первую очередь, где есть барьеры и какая аудитория потенциально не охвачена.

📌 4. Позиционирование и офферы

Данные из опросов, собранные на этапе расчёта SAM/SOM, дают материал для УТП, сегментации и продуктового фокуса.

📌 5. Инвест-презентации и бизнес-планы

Слайд с воронкой PAM–SOM — стандарт для любого инвестиционного питча. Но важна не форма, а доказательная база. Опросы, аналитика и прозрачность источников — это как раз то, что формирует EEAT: экспертность, опыт, достоверность и надёжность данных.

📎 Использование «Анкетолога» на этом этапе помогает дополнить модель живыми данными. Воронка становится не теорией, а цифрами, полученными от вашей аудитории.

Шаблон для самостоятельного расчёта PAM–TAM–SAM–SOM

Хорошая модель — та, что легко пересчитывается под любой кейс. Используйте шаблон, чтобы адаптировать расчёт под свой рынок.

Чтобы рассчитать объём рынка в своей нише, используйте таблицу-шаблон. Она построена по логике воронки: от общего потенциала до реально достижимого сегмента. Достаточно подставить свои переменные.

🧾 Что входит в шаблон:

Примеры расчёта по шаблону (данные условные):

🧩 Пример 1 — B2B: SaaS-сервис для проведения маркетинговых опросов

- PAM: 300 000 компаний в РФ, потенциально использующих опросы

× 100 000 ₽ — средний годовой бюджет на исследования

→ 30 млрд ₽ - TAM: 100 000 компаний, активно занимающихся маркетингом

× 100 000 ₽

→ 10 млрд ₽ - SAM: 25 % TAM — только те, кто работает онлайн и попадает в целевой сегмент

→ 2,5 млрд ₽ - SOM:

- Top-down: 2,5 млрд ₽ × 3 % = 75 млн ₽

- Bottom-up: 750 клиентов × 100 000 ₽ = 75 млн ₽

- Top-down: 2,5 млрд ₽ × 3 % = 75 млн ₽

🧩 Пример 2 — B2C: Онлайн-курсы по изучению языков

- PAM: 25 млн человек — городское население 18-45

× 5 000 ₽ — среднегодовой чек на обучение

→ 125 млрд ₽ - TAM: 10 млн — те, кто реально заинтересованны в языковом обучении

× 5 000 ₽

→ 50 млрд ₽ - SAM: 10 % TAM — онлайн-сегмент среднего ценового уровня

→ 5 млрд ₽ - SOM:

- Top-down: 5 млрд ₽ × 0,5 % = 25 млн ₽

- Bottom-up: 5 000 платящих × 5 000 ₽ = 25 млн ₽

Ответы на частые вопросы

Даже простая модель вызывает вопросы — особенно при первом применении. Ниже — короткие ответы на то, что спрашивают чаще всего.

Чем PAM отличается от TAM?

PAM — это весь потенциальный рынок без ограничений. TAM — только те, кто может купить продукт в текущем контексте.

TAM и SAM — это одно и то же?

Нет. TAM — максимально возможный охват, SAM — только та часть, до которой вы реально можете дотянуться с учётом модели, каналов и географии.

Какой показатель важнее для инвестора?

Инвесторы смотрят на TAM — как на масштаб. Но доверяют больше SAM и SOM, если они подтверждены.

Можно ли рассчитывать SOM без данных?

Формально — да. Но это будет гипотеза. Для валидации нужна аналитика, или — лучше — данные из опросов.

Чем топ-даун и боттом-ап подходы отличаются?

Top-down идёт от рынка: берём долю от сегмента. Bottom-up — от своих показателей: сколько клиентов реально можем привлечь. Оба нужны для проверки модели.

Где взять данные для расчёта SAM и SOM?

Через опросы, интервью, аналитику продаж, поведенческие исследования. Самый быстрый путь — через «Анкетолог».

Заключение

Оценка рынка — не просто формальность, а стратегический фильтр. Она помогает отбросить лишнее и сосредоточиться на достижимом.

Модель PAM–TAM–SAM–SOM — это инструмент стратегической ясности.

С её помощью можно:

- отказаться от переоценённых идей,

- подтвержденные цифры вызывают интерес инвесторов,

- построить реалистичный план роста.

Используйте её до запуска продукта, до выхода на новый рынок, до привлечения инвестиций — не после.

🔎 Если вы хотите получить данные, которые лягут в SAM и SOM не гипотетически, а по факту — запустите короткий опрос в «Анкетологе».

📍 Уже через 48 часов вы получите выборку, по которой можно рассчитать спрос, протестировать сегмент и скорректировать план.